W życiu każdego z nas przychodzi czas, gdy stajemy przed wyborem – powrócić do korzeni, czy kontynuować dalszą podróż w nieznanym świecie. Dla wielu z nas, kiedyś wybrana droga zagranicznego życia staje się tęsknotą za domem i polskimi krajobrazami. Często z tym powrotem wiąże się również wyzwanie finansowe, ale na horyzoncie pojawia się nadzieja w postaci tajemniczej “ulgi na powrót”.

Ulga to opcja, która pozwala osobom płacącym podatek zaoszczędzić trochę pieniędzy. W tym przypadku chodzi o podatek dochodowy, który jest pobierany od przychodów z działalności gospodarczej, czy pracy na etacie.

Ulga na powrót – co to?

Jeśli ktoś przeniósł swoje miejsce zamieszkania z zagranicy do Polski po 31 grudnia 2021 roku i zaczyna tutaj zarabiać, to może skorzystać z ulgi na powrót. O co chodzi? Otóż przez cztery kolejne lata, podatnik nie musi płacić podatku dochodowego od niektórych swoich przychodów. Oczywiście, jest kilka warunków i ograniczeń, ale w skrócie daje to możliwość zaoszczędzenia na podatkach przez ten okres.

Ulga na powrót – dla kogo?

1. Osoba, która skorzysta z ulgi, musi przenieść swoje miejsce zamieszkania do Polski po 31 grudnia 2021 roku i podlegać nieograniczonemu obowiązkowi podatkowemu w Polsce.

2. Osoba nie mogła mieszkać w Polsce przez trzy lata kalendarzowe przed rokiem, w którym wróciła do Polski, oraz od początku roku do dnia przed datą powrotu.

3. Osoba musi mieć polskie obywatelstwo, Kartę Polaka, lub obywatelstwo innego państwa Unii Europejskiej, Europejskiego Obszaru Gospodarczego, Konfederacji Szwajcarskiej, lub…

- Miała miejsce zamieszkania nieprzerwanie co najmniej przez trzyletni okres w państwie członkowskim Unii Europejskiej lub państwie należącym do Europejskiego Obszaru Gospodarczego, Konfederacji Szwajcarskiej, Australii, Republice Chile, Państwie Izrael, Japonii, Kanadzie, Meksykańskich Stanach Zjednoczonych, Nowej Zelandii, Republice Korei, Zjednoczonym

Królestwie Wielkiej Brytanii i Irlandii Północnej lub Stanach Zjednoczonych Ameryki, lub… - Miała miejsce zamieszkania na terytorium Polski przez co najmniej 5 lat kalendarzowych poprzedzających trzyletni okres

- Miała miejsce zamieszkania nieprzerwanie co najmniej przez trzyletni okres w państwie członkowskim Unii Europejskiej lub państwie należącym do Europejskiego Obszaru Gospodarczego, Konfederacji Szwajcarskiej, Australii, Republice Chile, Państwie Izrael, Japonii, Kanadzie, Meksykańskich Stanach Zjednoczonych, Nowej Zelandii, Republice Korei, Zjednoczonym

4. Osoba musi posiadać certyfikat rezydencji lub inny dowód, który potwierdza miejsce zamieszkania w okresie potrzebnym do ustalenia prawa do ulgi.

5. Jeśli osoba już wcześniej korzystała z tej ulgi (całkowicie lub częściowo) i ponownie przenosi miejsce zamieszkania do Polski, nie może skorzystać ponownie z tego zwolnienia.

Zobacz również:

Ulga na powrót dla obcokrajowca

Z ulgi na powrót mogą skorzystać nie tylko Polacy, ale i obcokrajowcy, którzy przenieśli się do Polski. Szczegółowo wymieniłam te osoby w punkcie 3 powyżej.

Jakie przychody obejmuje ulga?

Zwolnienie dotyczy przychodów:

- Z działalności gospodarczej opodatkowanej według:

- skali podatkowej

- podatkiem liniowym

- IP Box

- ryczałtem ewidencjonowanym

- Z umowy o pracę i umowy zlecenia.

Od kiedy możesz korzystać z ulgi na powrót?

Ulgę można zastosować na dwa sposoby:

- Od początku roku, w którym podatnik przeniósł swoje miejsce zamieszkania do Polski, lub…

- Od początku następnego roku po tym, kiedy podatnik przeniósł swoje miejsce zamieszkania do Polski.

To oznacza, że jeśli podatnik przeniósł się na przykład w 2022 roku, to może wybrać, czy zastosować ulgę od 1 stycznia 2022 roku, czy poczekać i zacząć ją stosować dopiero od 1 stycznia 2023 roku.

Ulga może być zastosowana już w trakcie roku, ale ostatecznego jej rozliczenia dokonasz w zeznaniu rocznym.

Ulga na powrót – ile wynosi?

Osoba może skorzystać z ulgi, jeśli jej przychody nie przekroczą 85.528 zł w danym roku podatkowym.

Zwolniony z podatku PIT będzie przychód do kwoty 85.528 zł rocznie.

Czy wiesz, że…

|

Ulga na powrót – ile lat można korzystać?

Z ulgi można korzystać przez kolejne 4 lata podatkowe.

Ulga na powrót – jakie dokumenty?

Nie musisz koniecznie posiadać certyfikatu rezydencji, jako oficjalnego dokumentu potwierdzającego twoje miejsce zamieszkania za granicą.

Wystarczy, że masz inne dokumenty, które potwierdzą, że faktycznie mieszkałeś w innym państwie. Takim dokumentem mogą być np.

- umowa o pracę

- umowa najmu mieszkania zawarta za granicą.

Jeśli te dokumenty są napisane w języku obcym, to urząd skarbowy może poprosić cię o dostarczenie ich tłumaczenia na język polski, aby móc je zrozumieć i zweryfikować.

Jak rozliczyć ulgę na powrót w zeznaniu rocznym PIT – instrukcja krok po kroku

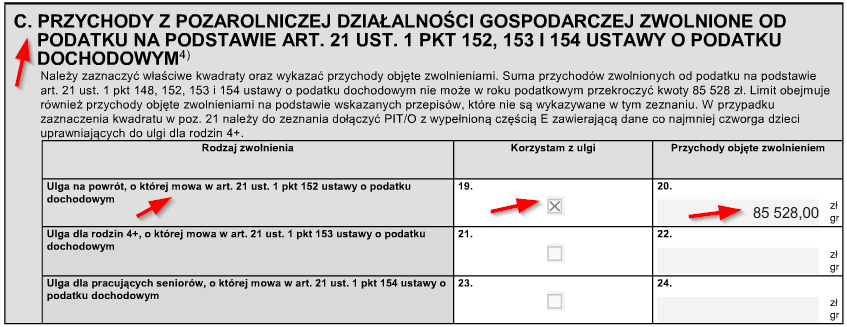

1. Ulga na powrót PIT-28 – jeśli korzystasz z ryczałtu ewidencjonowanego

W zeznaniu rocznym PIT-28 w części C “Przychody z pozarolniczej działalności gospodarczej zwolnione od podatku na podstawie art. 21 ust. 1 pkt 152, 153 i 154 ustawy o podatku dochodowym” wskaż rodzaj zwolnienia “Ulga na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy o podatku dochodowym” oraz kwotę przychodów objętych zwolnieniem.

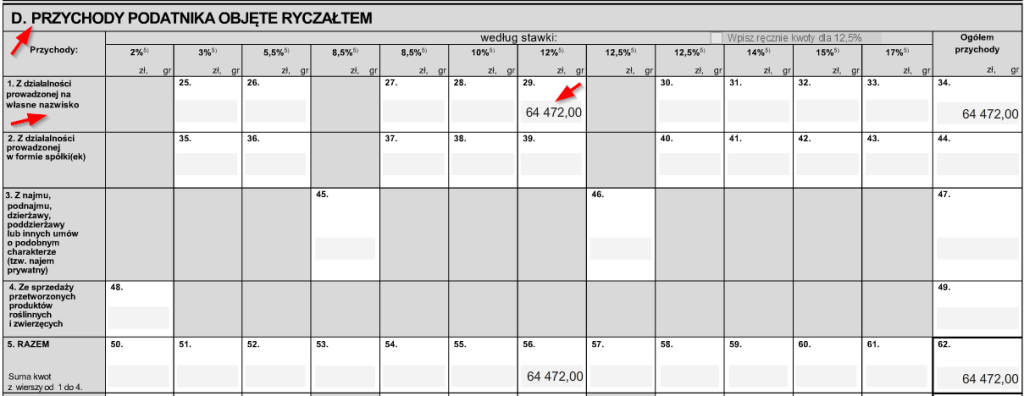

Następnie wypełnij pozostałe pola formularza PIT-28 podając pozostałe przychody, składki na ubezpieczenie społeczne i zdrowotne oraz zaliczki na podatek PIT opłacone w trakcie roku podatkowego.

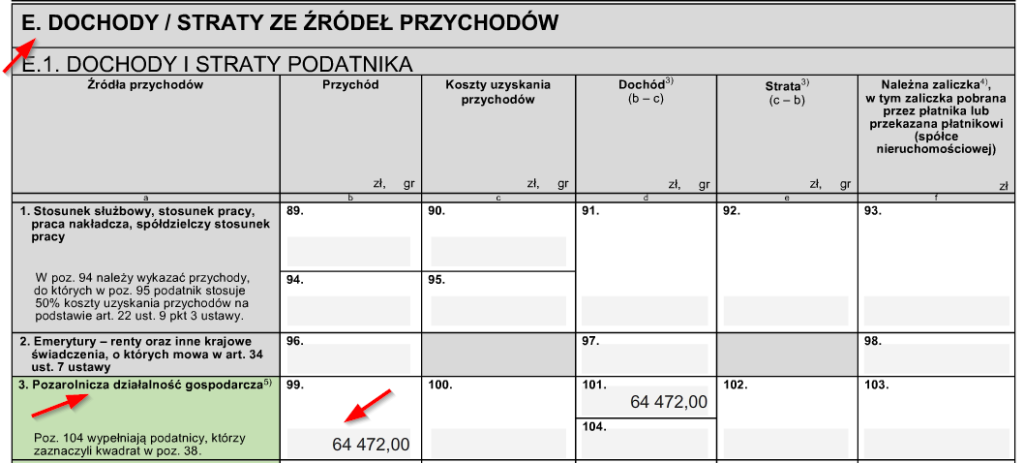

Pamiętaj, że w części D deklaracji podatkowej uwzględniasz jedynie te przychody z działalności, które nie zostały skompensowane ulgą na powrót. Na przykład, jeśli w danym roku osiągnąłeś przychód w wysokości 150 000 zł, a skorzystałeś z ulgi na powrót wynoszącej 85 528 zł, to w części E należy wykazać przychód w wysokości 64 472 zł.

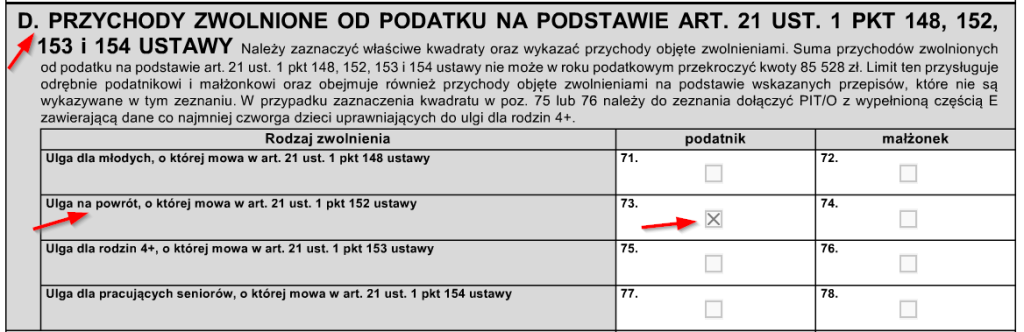

2. Ulga na powrót PIT-36 – jeśli rozliczasz się na skali podatkowej

W zeznaniu rocznym PIT-36 w części D “Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 148,152,153 i 154 ustawy” wskaż rodzaj zwolnienia “Ulga na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy”.

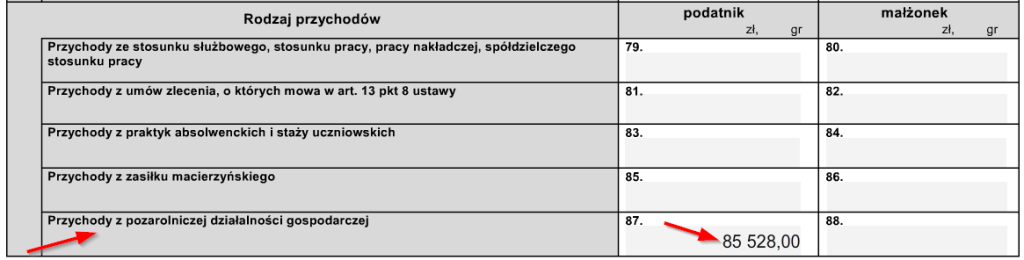

Następnie również w części D wybierz “Rodzaj przychodów”, od których chciałbyś odliczyć ulgę na powrót.

Następnie wypełnij pozostałe pola formularza PIT-36 podając pozostałe przychody, koszty, składki na ubezpieczenie społeczne i zdrowotne oraz zaliczki na podatek PIT opłacone w trakcie roku podatkowego.

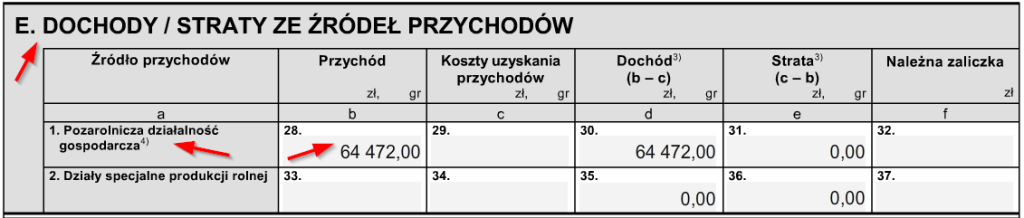

Pamiętaj, że w części E deklaracji podatkowej uwzględniasz jedynie te przychody z działalności, które nie zostały skompensowane ulgą na powrót. Na przykład, jeśli w danym roku osiągnąłeś przychód w wysokości 150 000 zł, a skorzystałeś z ulgi na powrót wynoszącej 85 528 zł, to w części E należy wykazać przychód w wysokości 64 472 zł.

3. Ulga na powrót PIT-36L – jeśli korzystasz z podatku liniowego

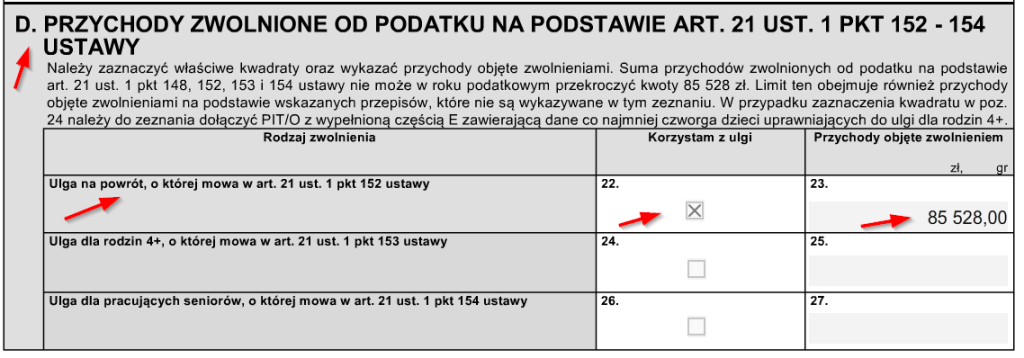

W zeznaniu rocznym PIT-36L w części D “Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 152 – 154 ustawy” wskaż rodzaj zwolnienia “Ulga na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy” oraz kwotę przychodów objętych zwolnieniem.

Następnie wypełnij pozostałe pola formularza PIT-36L podając pozostałe przychody, koszty, składki na ubezpieczenie społeczne i zdrowotne oraz zaliczki na podatek PIT opłacone w trakcie roku podatkowego.

Pamiętaj, że w części E deklaracji podatkowej uwzględniasz jedynie te przychody z działalności, które nie zostały skompensowane ulgą na powrót. Na przykład, jeśli w danym roku osiągnąłeś przychód w wysokości 150 000 zł, a skorzystałeś z ulgi na powrót wynoszącej 85 528 zł, to w części E należy wykazać przychód w wysokości 64 472 zł.

| Potrzebujesz księgowej? Skontaktuj się ze mną!

|

| Monika Salawa Księgowa i właścicielka biura rachunkowego, które świadczy usługi online dla klientów z całej Polski. Od ponad 10 lat pomaga przedsiębiorcom z branży IT w rozliczeniach podatkowych. Jej głównym celem jest maksymalne ułatwienie procesu rozliczeń, redukcja formalności oraz zapewnienie klientom komfortu i bezpieczeństwa w dynamicznym świecie podatkowym. Sama aktywnie wykorzystuje rozwiązania informatyczne, wprowadzając nowoczesne technologie i automatyzację do obsługi klientów. | |