Dzisiaj będzie wpis długi, ale niezwykle istotny. Szczególnie dla programisty, który planuje założyć działalność gospodarczą. Wybór formy opodatkowania.

To jedna z najważniejszych decyzji, jaką musisz podjąć zakładając firmę. Dobrze dobrana forma opodatkowania oznacza niższe podatki z działalności.

Dlaczego wybór podatku jest tak istotny? Forma opodatkowania obowiązuje aż do zakończenia roku podatkowego. Zmiany można dokonać dopiero w kolejnym roku (zgłoszenie do 20 dnia miesiąca następującego po miesiącu w którym osiągnąłeś pierwszy przychód w danym roku). Podejmij więc właściwą decyzję.

Zasady ogólne, czyli skala podatkowa (17% / 32%)

Opodatkowanie według zasad ogólnych oznacza, że jeżeli twój dochód nie przekracza kwoty 8.000 zł to podatku nie zapłacisz w ogóle.

| Wszystko za sprawą „kwoty zmniejszającej podatek”. Skala podatkowa jest skonstruowana w ten sposób, że dla dochodu do kwoty 8.000 zł stała wartość zmniejszającą podatek wynosi 1.360 zł. Jeśli dochód 8.000 zł pomnożysz przez 17% i odejmiesz “kwotę zmniejszającą podatek” 1.360 zł to twój podatek wyniesie 0,00 zł. |

Dla dochodu od 8.000 do 85.528 zł podatek wyniesie 17%. Natomiast wszystkie zarobki ponad kwotę 85.528 zł opodatkowane będą według stawki 32%.

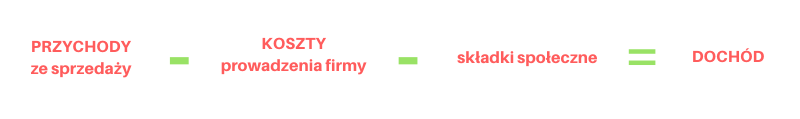

Istotny jest tutaj dochód z działalności gospodarczej. Mówiąc o dochodzie mam na myśli przychód z działalności pomniejszony o koszty prowadzenia firmy oraz zapłacone składki na ubezpieczenie społeczne.

Oznacza to, że po przekroczeniu progu dochodowego (85.528 zł) musimy odprowadzić do urzędu już nie 17% ale 32% podatku.

Wielu przedsiębiorców decyduje się na podatek liniowy, jeżeli nieznacznie przekracza próg 85.528 zł. Czy słusznie? Nie. Przekroczenie dochodu 85.528 zł nie oznacza od razu, że lepiej wybrać podatek liniowy.

Podatek liniowy (19%)

Podatek liniowy oznacza, że niezależnie od wysokości twojego dochodu z działalności zapłacisz 19% podatku.

Dlaczego podatek liniowy opłaca się po przekroczeniu dochodu 101.196 zł a nie 85.528 zł?

Przy skali podatkowej stawka podatku wynosi 17% (dla dochodu do 85.528 zł). Tymczasem przy podatku liniowym wynosiłaby 19% tj. dwa punkty procentowe więcej.

Dopiero przy dochodzie 101.196 zł oba podatki wyrównują się, a po przekroczeniu tego progu bardziej opłaca się podatek liniowy.

Ryczałt ewidencjonowany (15%)

Programista może skorzystać również z ryczałtu. Dla programisty stawka ryczałtu wynosi 15%. Co istotne podatek płacony jest od przychodu (nie dochodu) z działalności. Przychodu nie możesz obniżyć o koszty prowadzenia firmy.

Zasady ogólne, podatek liniowy czy ryczałt – porównanie

Poniżej znajduje się porównanie trzech podstawowych form opodatkowania programisty.

Dla uproszczenia możemy przyjąć, że przychód z ryczałtu to równocześnie odpowiednik naszego “dochodu”. Widzimy wtedy następujące zależności:

- Jeśli rozważamy tylko wybór pomiędzy zasadami ogólnymi i podatkiem liniowym. Przy dochodzie 101.196 zł podatek PIT wynikający z zasad ogólnych i liniówki wyrównuje się i jeśli dochód przekracza tę kwotę to bardziej opłaca się już podatek liniowy.

- Jeśli rozważamy wybór pomiędzy wszystkimi formami opodatkowania. Ryczałt cały czas jest najtańszą formą opodatkowania. Pamiętajmy, że “opłacalność” tego rozwiązania zmniejsza się przy wysokich kosztach prowadzenia działalności.

Teraz przykład ale już na konkretnych kwotach, czyli porównanie podatków:

| Dochód roczny (dla ryczałtu przychód) | Podatek na zasadach ogólnych | Podatek liniowy | Ryczałt | Skala czy liniówka – która forma opodatkowania jest korzystniejsza? | Która (ze wszystkich) forma opodatkowania jest korzystniejsza? |

| 50 000 | 7 975 | 9 500 | 7 500 | zasady ogólne | ryczałt |

| 85 528 | 14 015 | 16 250 | 12 829 | zasady ogólne | ryczałt |

| 101 196 | 19 227 | 19 227 | 15 179 | wyrównanie podatku | ryczałt |

| 128 180 | 28 188 | 24 354 | 19 227 | podatek liniowy | ryczałt |

| 150 000 | 35 171 | 28 500 | 22 500 | podatek liniowy | ryczałt |

| 200 000 | 51 171 | 38 000 | 30 000 | podatek liniowy | ryczałt |

| 300 000 | 83 171 | 57 000 | 45 000 | podatek liniowy | ryczałt |

Zasady ogólne, podatek liniowy czy ryczałt – jakie są plusy i minusy?

| ZASADY OGÓLNE (17% / 32%) | |

| + | – |

| Możliwość odliczenia kwoty zmniejszającej podatek (dla dochodu do 127.000 zł) | Po przekroczeniu I progu podatkowego opodatkowanie wg stawki 32% |

| Możliwość rozliczenia wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko | Zasady ogólne przestają być opłacalne jeśli dochód roczny przekracza kwotę:

|

| Możliwość odliczenia kosztów prowadzenia działalności | |

| Możliwość skorzystania z ulg podatkowych | |

| Możliwość skorzystania z IP Box | |

| PODATEK LINIOWY (19%) | |

| + | – |

| Stała stawka podatku niezależnie od dochodu: 19% | Brak kwoty zmniejszającej podatek |

Opłacalny gdy dochód roczny przekracza kwotę:

| Nie można rozliczyć się wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko |

| Możliwość odliczenia kosztów prowadzenia działalności | Nie można skorzystać z większości ulg podatkowych np. ulga na dziecko |

| Możliwość skorzystania z wybranych ulg podatkowych np. IKZE, B+R, termomodernizacyjna, abolicyjna | Nie można stosować, gdy praca wykonywana jest w tym samym zakresie, w pierwszym roku działalności, dla byłego/obecnego pracodawcy |

| Możliwość skorzystania z IP Box | |

| RYCZAŁT (15%) | |

| + | – |

| Stała stawka podatku niezależnie od przychodu: 15% | Przychodu nie można pomniejszyć o koszty prowadzenia działalności gospodarczej |

| Można skorzystać z wybranych ulg podatkowych np. darowizny, Internet, wydatki rehabilitacyjne, ulga termomodernizacja | Brak kwoty zmniejszającej podatek |

| Nie można rozliczyć się wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko | |

| Nie można skorzystać z niektórych ulg podatkowych (np. ulga na dzieci) | |

| Nie można stosować, gdy przed rozpoczęciem działalności w danym roku, a także w roku poprzedzającym go, programista wykonywał czynności będące przedmiotem tej działalności w ramach stosunku pracy | |

| Nie można korzystać z IP Box | |

| Może wpłynąć na obniżenie zdolności kredytowej na potrzeby kredytu (niektóre banki szacują dochód na poziomie 30% – 50% przychodu) | |

Do kalkulacji właściwej formy opodatkowania musimy wziąć pod uwagę nie tylko stawkę podatku, ale i takie czynniki jak koszty prowadzenia firmy, możliwość rozliczenia wspólnie z małżonkiem, korzystania z ulg podatkowych, czy inne źródła dochodu.

Ten artykuł ma na celu pokazać ci zależności pomiędzy trzema formami opodatkowania. Jeśli chcesz rozważyć, jaki podatek wybrać w twojej indywidualnej sytuacji, powinieneś skonsultować się z doradcą podatkowym.

| Potrzebujesz księgowej? Skontaktuj się ze mną! tel. 535 511 911 biuro@solidnaksiegowa.com |