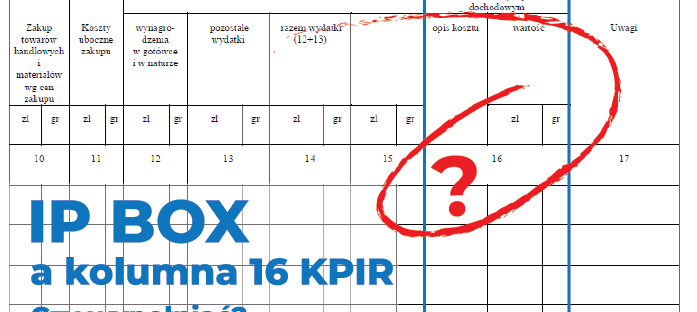

Jestem programistą, korzystam z ulgi IP Box i rozliczam się za pomocą Podatkowej Księgi Przychodów i Rozchodów. Dostaje od księgowej miesięczne podsumowanie KPiR, a w kolumnie 16 zatytułowanej: „Koszty działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym” PUSTO!

Skoro prowadzę działalność badawczo-rozwojową w ramach której wytwarzam kwalifikowane IP i otrzymałem pozytywną interpretację w zakresie IP Box, to dlaczego w kolumnie 16 KPIR nie mam ujętych kosztów tej działalności?

Ta historia brzmi znajomo? Uspakajamy – wszystko jest w porządku!

Kolumna 16 KPIR a IP Box

Elementem, który wprowadza pewne zamieszanie jest działalność badawczo-rozwojowa. Należy ją rozumieć jako działalność twórczą, obejmującą badania naukowe lub prace rozwojowe, podejmowaną w sposób systematyczny w celu zwiększenia zasobów wiedzy oraz wykorzystania zasobów wiedzy do tworzenia nowych zastosowań.

![]() Więcej o działalności B+R przeczytasz tutaj: Jesteś programistą? Sprawdź czy skorzystasz z 5% podatku dla programistów

Więcej o działalności B+R przeczytasz tutaj: Jesteś programistą? Sprawdź czy skorzystasz z 5% podatku dla programistów

Jeżeli jesteś programistą i osiągasz dochody z kwalifikowanego IP, które opodatkujesz 5% stawką podatku, to musisz również prowadzić działalność badawczo-rozwojową. W przeciwnym razie nie mógłbyś korzystać z preferencji IP Box.

Czy zatem powinieneś wykazać koszty kwalifikowane w kolumnie 16 KPIR?

Nie. W kolumnie 16 KPIR wykazujesz te koszty, które związane są z ulgą badawczo-rozwojową (o której mowa w art. 26e ustawy o PIT). Ulga na badania i rozwój pozwala odliczyć 100 proc. kosztów kwalifikowanych i to dwukrotnie. Najpierw, poprzez ujęcie ich jako koszty uzyskania przychodu (100 proc.), a następnie poprzez odpisanie 100 proc. tego samego wydatku od podstawy opodatkowania.

Jest to zupełnie inna ulga podatkowa, niż preferencja IP Box!

Z rozliczeń IP Box możemy korzystać od 2019 r. Ulga IP BOX to opodatkowanie 5% stawką podatku dochodów uzyskiwanych przez podatnika z kwalifikowanych praw własności intelektualnej, które powstały w efekcie prac badawczo-rozwojowych. Programista może korzystać z 5% stawki podatku, jeżeli wytworzył, rozwinął lub ulepszył autorskie oprogramowanie komputerowe w ramach działalności B+R.

W przypadku IP Box, nie ujmujesz kosztów kwalifikowanych w kolumnie 16 KPIR. Musisz jednak pamiętać o innych obowiązkach dokumentacyjnych. Przepisy wymagają od programisty prowadzenia odrębnej ewidencji w celach IP BOX – niezależnie od podatkowej księgi przychodów i rozchodów.

W ewidencji wykazujesz przychody, koszty oraz dochody związane z kwalifikowanymi prawami.

![]() Jeśli chcesz wiedzieć więcej o Ewidencji IP Box zajrzyj tutaj: Ewidencja IP Box wzór

Jeśli chcesz wiedzieć więcej o Ewidencji IP Box zajrzyj tutaj: Ewidencja IP Box wzór

Podsumowanie – kolumna 16 KPIR a IP Box

Podsumowując. Jeśli korzystasz z IP Box – nie wypełniasz kolumny 16 KPiR. Ta kolumna jest przeznaczona dla osób, które korzystają z ulgi badawczo rozwojowej (zupełnie innej preferencji niż IP Box). Jeśli korzystasz z IP Box nie zapomnij jednak o odrębnej ewidencji dla celów IP Box.

Masz pytania dotyczące IP Box? Zadaj je w komentarzu.

| Potrzebujesz księgowej? Skontaktuj się ze mną! tel. 535 511 911 monika.salawa@solidnaksiegowa.com |