Już 01.07.2022 r. będzie miała miejsce aktualizacja przepisów podatkowych w ramach tzw. Nowego Polskiego Ładu 2.0. Jeśli więc prowadzisz jednoosobową działalność gospodarczą, zapoznaj się z poniższym wpisem. Dowiesz się wszystkiego, co programista musi wiedzieć o Nowym Ładzie 2.0, aby nie stracić na podatkach.

Przygotowałam dla Ciebie również informator podatkowy, który możesz pobrać tutaj >>>

Jeśli zależy Ci na skróconych informacjach, pobierz tę ulotkę >>>

Spis treści

1. Obniżenie PIT z 17% do 12% – dla osób na skali podatkowej

2. Likwidacja ulgi dla klasy średniej – dla osób na skali podatkowej

3. Zmiana formy opodatkowania z ryczałtu na skalę podatkową

4. Zmiana formy opodatkowania z podatku liniowego na skalę podatkową

5. Zmiana formy opodatkowania ze skali podatkowej na ryczałt lub podatek liniowy

6. Odliczenie składki ZUS zdrowotnej – osoby na ryczałcie

7. Odliczenie składki ZUS zdrowotnej – osoby na podatku liniowym

8. Odliczenie składki ZUS zdrowotnej – osoby na skali podatkowej

9. Jeden termin na złożenie zeznań rocznych PIT

10. Rodzic samotnie wychowujący dziecko

11. Podniesienie limitu dochodów dzieci

12. Obniżenie składki zdrowotnej osoby współpracującej

13. Umowa o pracę – kwota zmniejszająca podatek

14. Odroczenie terminu integracji kasy fiskalnej z terminalem

1. Obniżenie PIT z 17% do 12% – dla osób na skali podatkowej

Od lipca 2022 r. stawka podatku w pierwszym progu podatkowym zostaje obniżona z 17% na 12%.

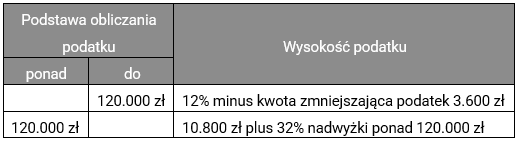

Podatek na skali podatkowej od 2022 r. będzie wynosił więc:

– 12% dla dochodu do kwoty 120.000 zł rocznie

– 32% dla dochodu powyżej 120.000 zł rocznie

Obniżony do 12% PIT będzie dotyczył całego 2022 r. Zaliczka PIT za czerwiec, płacona w lipcu 2022 r. zostanie wyliczona już na nowych zasadach.

Skala podatkowa według Polskiego Ładu 2.0.:

Uwaga:

– Kwota wolna od podatku pozostanie na poziomie 30.000 zł rocznie;

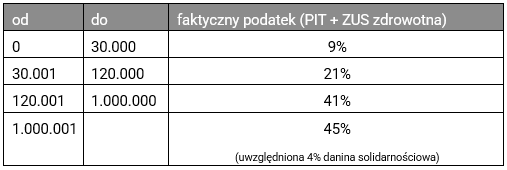

– Na skali podatkowej nadal obowiązywać będzie składka zdrowotna w wysokości 9% od dochodu;

Faktyczne obciążenia podatkowe wyniosą więc:

2. Likwidacja ulgi dla klasy średniej – dla osób na skali podatkowej

Od lipca 2022 r. zlikwidowana zostaje ulga dla klasy średniej, którą zrekompensować ma obniżona stawka podatku PIT.

Po złożeniu zeznania rocznego za 2022 r. urząd skarbowy musi sprawdzić, co jest korzystniejsze dla podatnika – przepisy uwzględniające ulgę dla klasy średniej, czy przepisy obowiązujące od lipca 2022 r. – oraz zwrócić podatnikowi ewentualną różnicę w podatku.

3. Zmiana formy opodatkowania z ryczałtu na skalę podatkową

Osoby opodatkowane ryczałtem w 2022 r. (wyjątkowo) mogą zmienić formę opodatkowania na skalę podatkową. Pojawią się dwie możliwości takiej zmiany.

Opcja nr 1:

Kiedy można dokonać zmiany: do 22.08.2022 r.

Gdzie można dokonać zmiany: pisemne oświadczenie do Naczelnika Urzędu Skarbowego

Jaki efekt uzyskamy:

- opodatkowanie ryczałtem od stycznia do czerwca 2022 r.

- opodatkowanie na skali podatkowej od lipca do grudnia 2022 r.

- na koniec roku dwa zeznania roczne: PIT-28 i PIT-36

- zmianę na skalę podatkową zgłaszamy tylko raz i obowiązuje ona kolejnych latach (jeśli nie dokonamy aktualizacji)

- nie można rozliczyć się wspólnie z małżonkiem za 2022 r.

Opcja nr 2:

Kiedy można dokonać zmiany: do 02.05.2023 r.

Gdzie można dokonać zmiany: w zeznaniu rocznym PIT-36 za 2022 r.

Jaki efekt uzyskamy:

- opodatkowanie na skali podatkowej za cały 2022 r.

- na koniec roku jedno zeznanie: PIT-36

- zmiana na skalę podatkową obowiązuje tylko dla 2022 r. Jeśli chcemy korzystać ze skali w 2023 r. konieczna będzie aktualizacja wpisu na www.biznes.gov.pl

- można rozliczyć się wspólnie z małżonkiem za 2022 r.

- jeśli za 2022 r. złożysz zeznanie po terminie lub złożysz zeznanie na PIT-28, stracisz możliwość zmiany formy opodatkowania za 2022 r.

4. Zmiana formy opodatkowania z podatku liniowego na skalę podatkową

Kiedy można dokonać zmiany: do 02.05.2023 r.

Gdzie można dokonać zmiany: w zeznaniu rocznym PIT-36 za 2022 r.

Jaki efekt uzyskamy: opodatkowanie na skali podatkowej za cały 2022 r.

Ważne:

Jeśli za 2022 r. złożysz zeznanie po terminie lub złożysz zeznanie na PIT-36L, stracisz możliwość zmiany formy opodatkowania za 2022 r.

5. Zmiana formy opodatkowania ze skali podatkowej na ryczałt lub podatek liniowy

Jeśli na rok 2022 r. jako formę opodatkowania wybrałeś skalę podatkową, nie możesz zmienić formy opodatkowania na ryczałt lub podatek liniowy.

6. Odliczenie składki ZUS zdrowotnej – osoby na ryczałcie

Od lipca 2022 r. przedsiębiorcy na ryczałcie mogą odliczyć od przychodu 50% zapłaconych składek zdrowotnych. Również tych zapłaconych od stycznia 2022 r.

Ile wyniesie realna korzyść?

Kwotę 50% zapłaconych składek zdrowotnych odliczamy od przychodu i realnie odzyskujemy z niej % odpowiadający naszej stawce podatku na ryczałcie.

Przykłady dla przedsiębiorcy na ryczałcie 12% (ujęcie roczne)

- składka 335,94 zł / m-c oznacza zysk: 242 zł rocznie

(335,94 * 12 m-cy = 4.031,28 * 50% = 2.015,64 * 12% = 242 zł) - składka 559,89 zł / m-c oznacza zysk: 403 zł rocznie

(559,94 * 12 m-cy = 6.718,68 * 50% = 3.359,34 * 12% = 403 zł) - składka 1.007,81 zł / m-c oznacza zysk: 726 zł rocznie

(1.007,81 * 12 m-cy = 12.093,72 * 50% = 6.046,86 * 12% = 726 zł)

7. Odliczenie składki ZUS zdrowotnej – osoby na podatku liniowym

Od lipca 2022 r. przedsiębiorcy na podatku liniowym mogą odliczyć od dochodu zapłaconą składkę zdrowotną (nie więcej jak 8.700 zł rocznie), w tym składki zapłacone od stycznia 2022 r.

Ile wyniesie realna korzyść?

Składkę zdrowotną odliczamy od dochodu (lub księgujemy ją do kosztów), dlatego realnie odzyskujemy 19% z tej kwoty.

Maksymalnie: 8.700 zł * 19% = 1.653 zł za rok

Jeśli chcesz poznać księgowanie, dzięki któremu zaoszczędzisz dodatkowo 426,30 zł na składce zdrowotnej, kliknij tutaj >>>

8. Odliczenie składki ZUS zdrowotnej – osoby na skali podatkowej

Odliczenie składki zdrowotnej nie będzie możliwe dla osób na skali podatkowej.

9. Jeden termin na złożenie zeznań rocznych PIT

Od 2023 r. wszystkie zeznania roczne PIT, w tym PIT-28 składamy w tym samym terminie tj. do końca kwietnia danego roku za poprzedni rok podatkowy.

10. Rodzic samotnie wychowujący dziecko

Przywrócona została możliwość rozliczenia się jako rodzic samotnie wychowujący dziecko na zasadach obowiązujących do końca 2021 r. Tym samym zlikwidowana została mniej korzystna ulga w wysokości 1500 zł.

11. Podniesienie limitu dochodów dzieci

Z kwoty 3.089 zł do kwoty 16.061,28 zł podniesiony został roczny limit dochodów dzieci, który pozwala na:

– skorzystanie z ulgi na dziecko;

– skorzystanie z ulgi dla rodzin 4+;

– rozliczenie jako osoba samotnie wychowująca dziecko;

12. Obniżenie składki zdrowotnej osoby współpracującej

Od lipca 2022 r. obniżona zostaje składka ZUS zdrowotna dla osoby współpracującej przy prowadzeniu działalności gospodarczej z 559,89 zł / m-c do 419,92 zł / m-c (kwoty na 2022 r.)

13. Umowa o pracę – kwota zmniejszająca podatek

- Kwota zmniejszająca podatek będzie wynosić 300 zł miesięcznie (od 2022 r.)

Pracownik decyduje, czy kwotę tę rozlicza u jednego pracodawcy, czy u kilku – maksymalnie u 3 pracodawców (od 2023 r.) - Każdemu z pracodawców należy złożyć odpowiednie oświadczenie o sposobie rozliczenia kwoty zmniejszającej podatek (od 2023 r.)

- Od 2023 r. z kwoty zmniejszającej podatek, w trakcie roku, skorzystają również osoby na umowie zleceniu, umowie o dzieło, kontrakcie menadżerskim czy powołaniu.

14. Odroczenie terminu integracji kasy fiskalnej z terminalem

Do końca 2024 r. nie będzie obowiązku integracji kas fiskalnych z terminalami płatniczymi. W poprzedniej wersji przepisów integracja taka przewidziana była na 01.07.2022 r.

Masz pytania dotyczące Nowego Polskiego Ładu 2.0? Daj znać w komentarzu!

| Potrzebujesz księgowej? Skontaktuj się ze mną! tel. 535 511 911 biuro@solidnaksiegowa.com |

Witam,

Jestem programistą na ryczałcie. Dostałem od firmy bonus za polecenie pracownika. Jaką stawkę ryczałtu ( i czy w ogóle) powinno stosować się dla takiego bonusu (Bonus ma być wpisany jako oddzielna pozycja na fakturze).

Dzień dobry,

tutaj odpowiedziałam na Pana pytanie: https://podatkiprogramisty.pl/jaka-jest-stawka-ryczaltu-dla-prowizji-za-polecenie-pracownika/