Przeczytaj ten artykuł, jeżeli:

- jesteś programistą prowadzącym jednoosobową działalność gospodarczą

- osiągasz dochody ze sprzedaży autorskiego prawa do programu komputerowego

- chcesz uwzględnić ulgę IP BOX w zeznaniu rocznym (PIT-36 lub PIT-36L), ale nie wiesz, jak to zrobić.

Czego NIE znajdziesz w tym artykule?

Nie chcę komplikować, więc pomijam tu kwestię poniesienia straty z kwalifikowanego IP, a także temat dochodów zwolnionych z opodatkowania na podstawie szczególnych przepisów. O tym innym razem.

Do rzeczy.

Jesteś programistą na własnej działalności, a więc…

przez cały rok 2019 płaciłeś zaliczki na podatek dochodowy według stawki przewidzianej dla skali podatkowej lub dla podatku liniowego. I dopiero teraz, czyli w nowym roku, możesz złożyć zeznanie roczne, w którym uwzględnisz 5% stawkę podatku. Gdy to zrobisz, kolejny ruch będzie należał do Urzędu Skarbowego – to on zweryfikuje Twoje zeznanie, a potem stwierdzi nadpłatę w podatku PIT. Zwróci ją na podany rachunek bankowy albo zarachuje na poczet przyszłych zobowiązań podatkowych.

Jak rozliczyć IP Box w zeznaniu rocznym?

Na początek zapamiętaj: termin złożenia zeznania rocznego za 2019 rok mija 30.04.2020 r.

Masz wiec trochę czasu. Od czego zacząć? Od ewidencji.

- Ewidencja do celów IP BOX.

Podstawą rozliczenia się z Urzędem Skarbowym jest odrębna ewidencja do celów IP BOX. Twoim obowiązkiem było prowadzenie jej na bieżąco przez cały rok 2019. To tutaj znajdziesz wszystkie informacje o osiągniętych przychodach, poniesionych kosztach i dochodach kwalifikowanych.

W odrębnej ewidencji dla celów IP BOX powinieneś uwzględnić m.in.:

- przychody osiągane z danego kwalifikowanego IP;

- koszty poniesione na dane kwalifikowane IP, które w sposób bezpośredni i pośredni przyczyniły się do powstania tego przychodu;

- dochód z kwalifikowanego IP, czyli nadwyżkę sumy przychodów osiągniętych z tego kwalifikowanego IP nad kosztami ich uzyskania wygenerowanymi w roku podatkowym.

Masz przed sobą ewidencję? Możesz ruszać dalej.

Jak wypełnić PIT/IP?

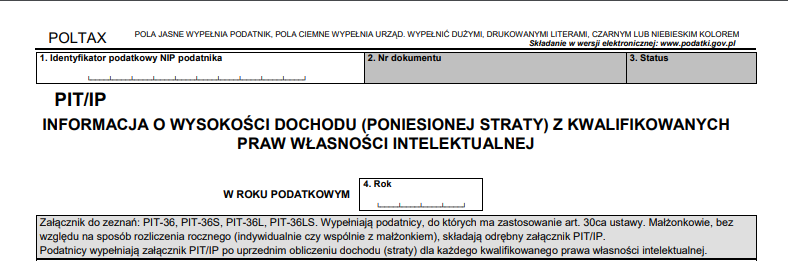

Kolejnym krokiem będzie wypełnienie załącznika do zeznania rocznego PIT-36 lub PIT-36L, czyli PIT/IP:

PIT/IP – INFORMACJA O WYSOKOŚCI DOCHODU (PONIESIONEJ STRATY) Z KWALIFIKOWANYCH PRAW WŁASNOŚCI INTELEKTUALNEJ

Co powinieneś wiedzieć na początek?

- Załącznik PIT/IP składany jest w jednym egzemplarzu, niezależnie od ilości praw własności intelektualnej (kwalifikowanych IP) objętych 5% stawką podatku.

- W razie gdyby każde z małżonków prowadziło działalność gospodarczą i korzystało z rozliczenia stawką 5% kwalifikowanych praw, to bez względu na sposób rozliczenia rocznego (indywidualnie czy wspólnie z małżonkiem), składają odrębny załącznik PIT/IP.

Krok 1

Najpierw uzupełniasz dane osobowe,

a potem przechodzisz do części B.

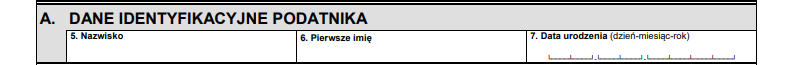

Krok 2

W części B.1. wskazujesz rodzaj kwalifikowanego prawa. Jesteś programistą, będzie to zatem wiersz „autorskie prawo do programu komputerowego”. W polu numer 15 wskazujesz łączną ilość kwalifikowanych IP wytworzonych, rozwiniętych lub ulepszonych w 2019 roku.

Krok 3

W części C pole numer 17 zaznaczasz wtedy, gdy nie mogłeś ustalić dochodu przypadającego na poszczególne kwalifikowane prawa własności intelektualnej i obliczyłeś kwalifikowany dochód dla tego samego rodzaju produktu lub usługi lub dla tej samej grupy produktów lub usług, w których zostało wykorzystane kwalifikowane prawo własności intelektualnej.

![]()

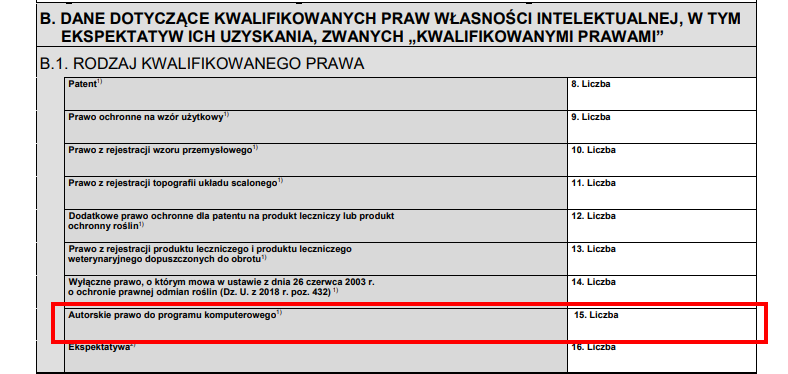

Krok 4

W kolejnych pozycjach formularza wskazujesz:

- sumę przychodów z kwalifikowanych praw (pole numer 18)

- sumę kosztów uzyskania przychodów związanych z kwalifikowanymi prawami (pole numer 19)

Krok 5

W pozycji numer 20 wykazujesz dochód kwalifikowany. Jak go ustalić? Tu przydaje się równanie:

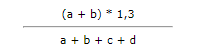

Kwalifikowany dochód z kwalifikowanego prawa własności intelektualnej to iloczyn:

- dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym oraz

- wskaźnika nexus obliczonego według wzoru:

Poszczególne litery oznaczają poniesione koszty związane z kwalifikowanym prawem własności intelektualnej:

a – prowadzoną przez programistę działalność badawczo-rozwojową związaną z kwalifikowanym IP,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP od podmiotu niepowiązanego z programistą,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym IP od podmiotu powiązanego z programistą,

d – nabycie przez programistę kwalifikowanego IP.

Jeżeli któraś grupa kosztów nie występuje (a, b, c, d) – stawiasz w tę literę zero.

Wskaźnik proporcji nie może przekroczyć wartości 1. Nawet jeżeli według Twoich wyliczeń wskaźnik będzie większy niż 1 np. 1,30 to i tak przyjmujesz wartość 1. Pamiętaj, że nie są kosztami kwalifikowanymi wydatki nieposiadające bezpośredniego związku z kwalifikowanym prawem własności intelektualnej, zwłaszcza odsetki, opłaty finansowe oraz koszty związane z posiadaniem oraz obsługą nieruchomości.

Podsumowując, w pozycji 20 wykazujesz kwalifikowany dochód wyliczony według wzoru:

| Kwalifikowany dochód z kwalifikowanego IP | = | dochód z kwalifikowanego IP | * | wskaźnik nexus |

Dla zastosowania 5% stawki podatku musisz zatem:

- ustalić dochód ze sprzedaży autorskiego prawa do programu komputerowego (przychód – koszty)

- pomnożyć go przez ustalony wskaźnik nexus;

- wynik tej operacji zamieścić w pozycji 20:

![]()

Więcej o tym, jak ustalić przychody i koszty kwalifikowane oraz jaki jest cel wskaźnika nexus, pisałam w tym miejscu (klik).

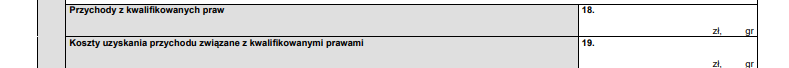

Krok 6

W pozycji 21. podajesz wysokość dochodów z kwalifikowanych praw niepodlegających opodatkowaniu 5% stawka podatku. W sytuacji, gdy wskaźnik nexus jest niższy niż wartość 1, część dochodu z kwalifikowanych praw nie podlega opodatkowaniu stawką 5%, o której mowa w art. 30ca ust. 1 ustawy.

![]()

Krok 7

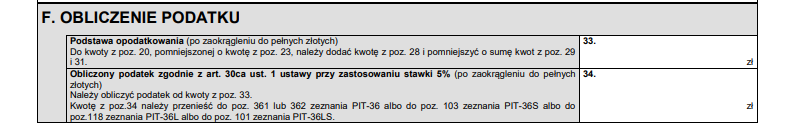

W części F wskazujesz podstawę opodatkowania i podatek obliczony z zastosowaniem 5% stawki.

Podatek ustalasz według wzoru: 5% x Podstawa opodatkowania.

Podstawa opodatkowania to iloczyn dochodu rocznego z prawa własności intelektualnej i wskaźnika nexus.

Krok 8

Przychody, koszty i dochód na załączniku PIT/B pomniejszasz o wartości wykazane w PIT/IP.

Podsumowanie, czyli jeszcze raz tylko krócej i jaśniej

Ustalając roczny kwalifikowany dochód z kwalifikowanego IP, najpierw musisz ustalić dochód z kwalifikowanego IP (czyli przychód minus koszty – identycznie, jak robisz to w działalności gospodarczej), a potem pomnożyć go przez wskaźnik nexus.

W kolejnych pozycjach załącznika PIT/IP wskazujesz sumy przychodów, kosztów i dochodów kwalifikowanych. Kwoty te, to wartości łączne – osiągnięte (poniesione) w danym roku podatkowym. Tu przyda się ewidencja dla celów IP BOX, którą prowadziłeś w trakcie roku, a w której dzieliłeś przychody, koszty i dochody w stosunku do poszczególnych praw własności intelektualnej. W rozliczeniu rocznym kwoty przyporządkowane do poszczególnych kwalifikowanych IP musisz zsumować i połączyć.

Proste?

Trudne?

Jeśli masz jakiekolwiek wątpliwości z rozliczeniem IP BOX w zeznaniu rocznym, zapraszam do kontaktu.

| Potrzebujesz księgowej? Skontaktuj się ze mną! tel. 535 511 911 monika.salawa@solidnaksiegowa.com |

Czy składka zdrowotna ZUS odlicza się od kwoty podatku IPBOX?

Zalozmy ze w ciagu roku osiagnalem dochod 100k, z czego 100k to dochod IPBOX i oplacalem zaliczki 19% odliczając normalnie skladke zdrowotną od podatku.

Wiec zaplaciłem 100000 * 0.19 – 12*312.02 = 15226 PLN Podatku PIT.

Czy wobec tego finalny podatek do zapłaty bedzie wynosił w ciagu roku 100000 * 0.05 – 12*312.02 = 1256 PLN?

Czyli do zwrotu z US powinienem otrzymac 15226 – 1256 = 13970 PLN?

Czy jest tak, że zakładając, że nasz dochód w 100% podlega pod ulgę IPBOX dochód pozostały(główny) z działalności wynosi wtedy 0 PLN i składki zdrowotnej “nie ma od czego juz odliczyc” (i płaci się 100k * 5% = 5k PLN podatku nie odliczając zdrowotnej ZUS) czy odlicza się ją od kwoty podatku do zapłaty liczonego ze stawką 5% tak jak pozyżej rozpisalem?

Proszę o wyjasnienie

W ciągu roku płacimy zaliczki na podatek PIT.

W PIT-36 wykazujemy przychód, koszty, dochód, odliczenia itd.

W PIT-IP wykazujemy przychód, koszty itd ale tylko część kwalifikowaną IP. Jak uwzględnić w PIT-36 odliczenie od podatku “nadpłaty” wynikającej ze stawki 5%? W przykładzie przepisujemy z PIT-IP do PIT-36 ale w praktyce tak to nie wygląda gdy nie wszystkie przychody i koszty są kwalifikowane.

Na PIT/B wykazuje Pan tylko przychody i koszty nieobjęte IP Box.

Witam, jeśli w PIT/B ujmie się kwotę nieobjętą IP Box, kwota ta przenosi się do PIT-36L. Rubryki są ze sobą powiązane, czy tak powinno być?

Tak

A co w PIT36-L z częścią J w korekcie (np składanej teraz za 2019r) z uwzględnieniem IP Box? Jak wpisujemy należne zaliczki? Nie zmieniamy tych pól w korekcie tylko przepisujemy z oryginalnego PITu ?

Dzień Dobry,

tak zastanawiam się jeszcze nad jedna rzeczą. W polu 19 załącznika PIT-IP uwzględniamy wyłącznie koszty bezpośrednie (które były uwzględniane w liczeniu wskaźnika Nexus), czy wszystkie koszty związane z przychodem ze sprzedaży kwalifikowanych praw tj. koszty bezpośrednie i koszty pośrednie?